Solutions EAM

- Jean-Sylvain Perrig

- Fondateur & CEO

- Premyss

Les indices Performance Watcher au deuxième trimestre

Du début mars à la fin juin, les marchés financiers ont affiché de solides performances mais il leur a fallu cependant composer avec des épisodes pour le moins agités, à l’image du Liberation Day du 2 avril. Jean-Sylvain Perrig revient ici sur ces trois mois relativement stressant, en dépit des bons résultats obtenus au final.

Imaginez quelqu’un parti en vacances sur la Lune le 31 mars, coupé du monde pendant trois mois, et de retour début juillet. En jetant un œil aux performances trimestrielles, il pourrait croire que rien n’a vraiment changé : les marchés ont tenu bon et les performances sont solides. Mais cette apparente normalité masque une séquence bien plus agitée. Car entre-temps, les marchés ont rejoué – par épisodes – un scénario aux allures de printemps 2020, avec des stress de liquidité et une certaine nervosité systémique…

Cette fois, le choc est venu des tensions commerciales avec les États-Unis. Le « Liberation Day » du 2 avril a ravivé les craintes d’une vague de droits de douane punitifs susceptibles de bloquer les échanges commerciaux à l’échelle mondiale. Il est cependant vite apparu que, pour taxer les importations, il fallait d’abord qu’il y en ait. Dans son infinie sagesse, l’administration américaine a fini par réaliser qu’une guerre commerciale sans commerce ne la mènerait nulle part.

Ce deuxième trimestre 2025 présente toutefois des différences notables avec les crises passées. Les investisseurs ont subi plusieurs semaines de baisse simultanée des marchés actions, des bons du Trésor américain et du dollar face aux devises fortes. Le billet vert a même enregistré sa pire correction semestrielle depuis des décennies. La traditionnelle prime de risque accordée au dollar en période de tensions géopolitiques n’a plus vraiment cours. Le dollar n’est plus perçu comme un actif sans risque et la confiance qu’il inspirait auparavant s’est émoussé.

Dans ce contexte, le dernier budget voté par le Congrès et signé par le président Trump entérine des déficits budgétaires durables, accompagnés d’une hausse structurelle de la dette publique américaine dans les années à venir. L’affaiblissement du dollar pourrait n’en être qu’à ses débuts, annonçant d’importantes réallocations de capitaux à l’échelle mondiale.

Evolution du risque et analyse

Sur la plateforme Performance Watcher, l’impact de ces turbulences se mesure concrètement. L’indicateur de volatilité historique à trois mois – calculé pour la moyenne des portefeuilles CHF et EUR MID RISK a bondi début avril. Cet indicateur réagit vite, car chacun de ses points reflète la volatilité annualisée des trois mois précédents. La brutale remontée du risque s’est accompagnée d’un plongeon des marchés actions, d’un écartement des spreads de crédit et d’une contraction de la liquidité. Il a fallu tout le trimestre pour que le niveau de stress revienne à celui de janvier. Cette dévolution rappelle qu’il est dangereux de figer un profil de risque sur un niveau absolu de volatilité : cette dernière peut tripler en quelques jours

Pour approfondir l’analyse, il est essentiel d’observer comment les gérants ont piloté le stress des marchés. Un portefeuille bien construit voit sa volatilité augmenter pendant les phases agitées, mais dans une proportion contrôlée, comparable ou inférieure à celle de son budget de risque. L’objectif est de bâtir des portefeuilles qui présentent de la convexité, et participent davantage aux phases de hausse qu’aux corrections, même si cela ne garantit pas des performances supérieures à chaque instant. Trop souvent, cet aspect est négligé, surtout après de longues périodes de marchés haussiers où le risque paraît lointain.

Sur Performance Watcher, les portefeuilles sont comparés à des « allocations de référence » constituées de quatre ETF, 50 % actions et 50 % obligations au départ de chaque année. Ils servent d’outil de mesure pour évaluer si la prise de risque reste cohérente pendant les secousses. Les données montrent qu’en avril, l’envolée de la volatilité sur les comptes CHF et EUR MID RISK est restée proportionnelle à celle des allocations de référence.

Autrement dit, les gérants ont globalement laissé passer la tempête et démontré un contrôle du risque satisfaisant. Ce que l’on veut absolument éviter, c’est une flambée du risque dès les premiers jours de baisse : un tel scénario révélerait un portefeuille mal structuré, dont certains actifs se révèlent soudain plus volatils ou moins diversifiants qu’anticipé.

Une évolution moins favorable pour les comptes CHF et EUR LOW RISK

Sur les portefeuilles CHF et EUR LOW RISK, on observe une nette montée du risque relatif dès le 2 avril 2025. Elle a probablement entraîné des baisses de performance plus marquées qu’anticipé, exactement le type de réaction que l’on cherche à éviter lorsque les marchés deviennent nerveux. Heureusement, cette situation s’est normalisée rapidement, le niveau de risque retrouvant sa trajectoire habituelle à la fin juin. La cause précise de cet excès de volatilité sur les portefeuilles LOW RISK est difficile à cerner sans avoir accès à la composition des portefeuilles : Les gérants doivent passer en revue leurs allocations pour identifier l’origine du stress, cela fait partie du job.

Finalement, au cœur de la tourmente, les gérants auraient pu choisir d’augmenter l’exposition aux actifs risqués pour tirer parti d’un contexte où les valorisations étaient déprimées. Ce scénario ne s’est pas matérialisé dans les indices Performance Watcher, car il aurait laissé son empreinte dans l’évolution de la volatilité relative.

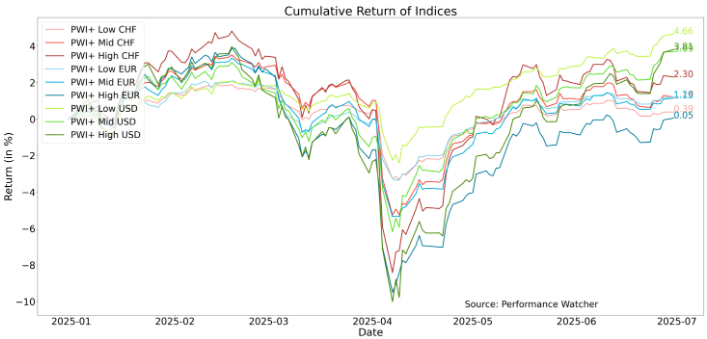

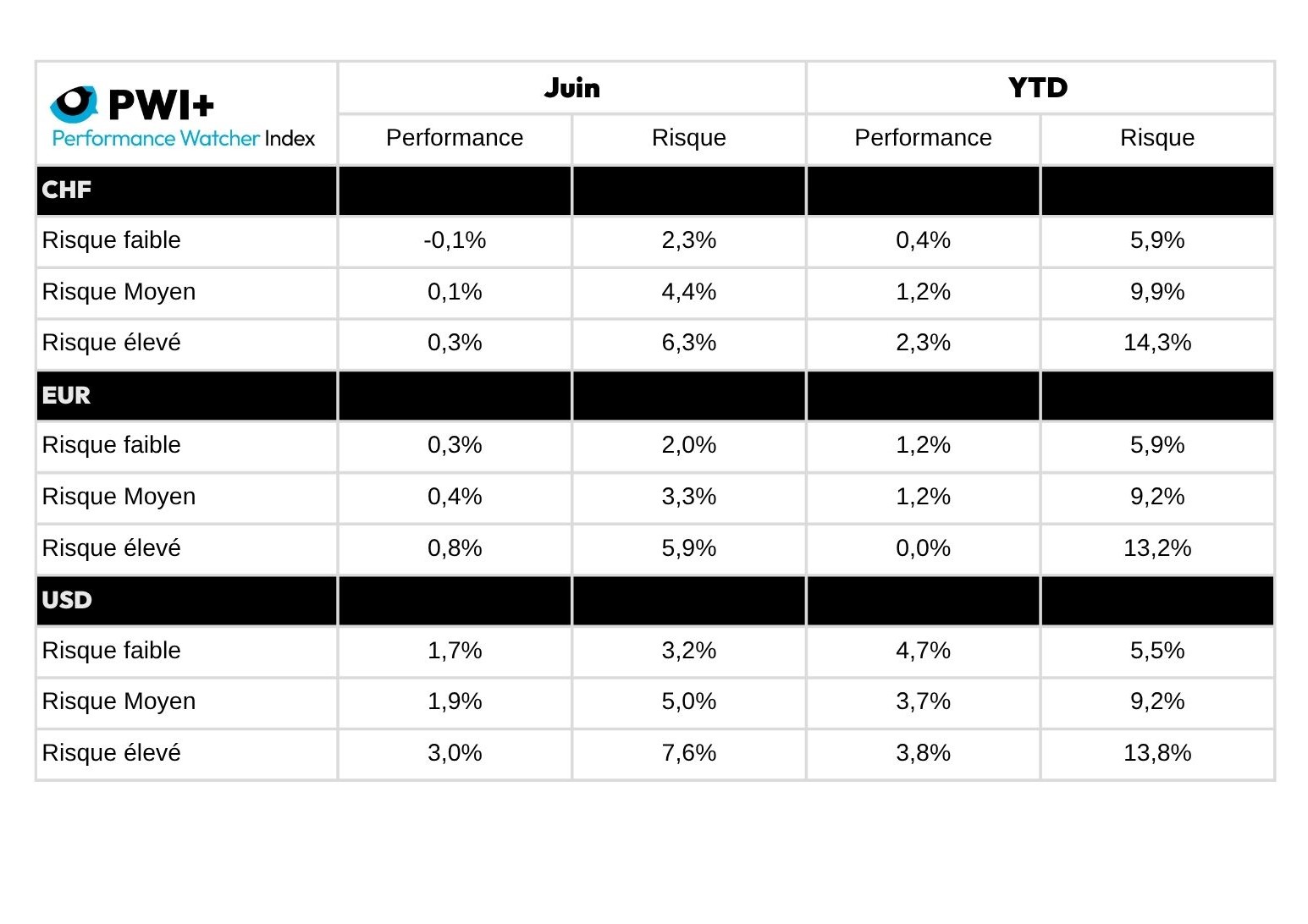

Comportement des indices Performance Watcher

Les performances de l’ensemble des indices sur le premier semestre 2025 sont positives dans toutes les stratégies et dans toutes les devises. On aurait pourtant pu craindre le contraire : avec un dollar en recul de plus de 10 % depuis le début de l’année, les portefeuilles en EUR et CHF semblaient voués à clore le semestre dans le rouge, surtout après avoir flirté avec des pertes proches de -10 % début avril pour les profils les plus dynamiques. Qui aurait parié sur un tel rebond ? Cela rappelle que le rôle fondamental d’un gérant n’est pas de prédire les soubresauts à court terme, mais de comprendre le régime d’investissement et de positionner les portefeuilles en conséquence. Une dynamique qui ne change pas d’une année sur l’autre. A court terme, les marchés nous surprendront toujours.

Les indices Performance Watcher au premier semestre 2025

Jean-Sylvain Perrig

Premyss

Jean-Sylvain Perrig est le londateur et CEO de Premyss, qui accompagne des gestionnaires indépendants et des family offices dans l’allocation d’actifs, la stratégie de portefeuille et l’analyse de marché. Jean-Sylvain a plus de 30 ans d’expérience dans la gestion d’actifs et le conseil stratégique. Il a occupé des fonctions dirigeantes dans des établissements bancaires suisses de premier plan notamment en tant que Chief Investment Officer. Il a également présidé la Swiss Financial Analysts Association (SFAA) dont le but est l’éducation financière des professionnels de l’investissement. Jean-Sylvain est titulaire d’un Master en gestion de l’entreprise de HEC Lausanne ainsi que de la certification fédérale d’analyste financier.

Intentions

Yohann Palleau

NFG Partners

« La performance ne doit plus être une simple déclaration d’intention, elle doit être auditée ».

Thinking Big

Grégory Raymond

The Big Whale

« La Suisse occupe une place très particulière dans l’univers blockchain. »

Sphere

The Swiss Financial Arena

Depuis sa création en 2016, SPHERE anime la communauté des pairs de la finance suisse. Elle leur propose en français et en allemand différents espaces d’échange avec un magazine, des hors-série réservés aux Institutionnels, un site web et des évènements organisés tout au long de l’année pour aborder de nombreuses thématiques. Toutes les parties prenantes de la finance, l’un des plus importants secteurs économiques de Suisse, ont ainsi à leur disposition une plateforme où il leur est possible d’échanger, de s’informer et de progresser.

RÉDACTION

redaction[at]sphere.swiss

PUBLICITÉ

advertise[at]sphere.swiss

ABONNEMENT

contact[at]sphere.swiss

ÉVÉNEMENTS

events[at]sphere.swiss

Case postale 1806

CH-1211 Genève 1

© 2023 Sphere Magazine

Site réalisé par Swiss House of Brands