- Solutions Real Assets

- Jens Schneider

- Responsable de la gestion de portefeuille

- HanseMerkur Trust

Réussir une entrée optimale dans la dette privée

En quête de placements sûrs et à haut rendement, les investisseurs ont commencé à restructurer leur allocation d’actifs de manière dynamique. Dans ce cadre, l’attention se porte également sur la dette privée, en sachant que plusieurs de ses aspects méritent une attention particulière.

L’environnement boursier exigeant oblige les investisseurs à se tourner vers des classes d’actifs alternatives afin d’obtenir le rendement cible requis. Outre les formes d’investissement alternatives déjà établies comme le private equity et l’infrastructure, la dette privée gagne donc en importance. Il s’agit d’une forme alternative de financement par crédit pour les petites et moyennes entreprises qui ne peuvent généralement pas se financer sur les marchés publics des capitaux. Les besoins de ces dernières sont variés : de la sortie d’une situation de crise au financement de la croissance en passant par le refinancement de dettes existantes. Les entreprises familiales sont également des emprunteurs appréciés de formes alternatives de financement.

Manque de liquidité et absence de notations externes

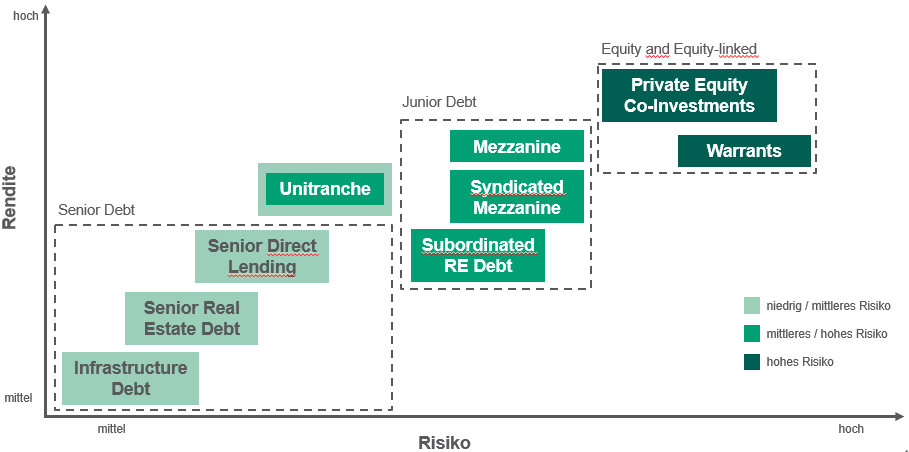

Des équipes de gestionnaires spécialisés mettent en place un véhicule d’investissement avec une structure et une stratégie fixes, permettant ainsi aux investisseurs du fonds de dette privée d’agir en tant que prêteurs. D’un point de vue structurel, les fonds de dette privée se distinguent fondamentalement par la garantie et l’ordre de priorité des créances (voir graphique). De manière classique, un fonds de dette privée se compose généralement de 20 à 30 prêts accordés à différentes entreprises.

Les caractéristiques essentielles de la dette privée par rapport à d’autres formes de financement d’entreprises telles que les obligations d’entreprise sont l’illiquidité et l’absence de notation externe. Le fait de renoncer à la liquidité présente toutefois divers avantages pour l’investisseur : d’une part, il obtient un rendement attrayant pour l’illiquidité. D’autre part, le portefeuille de dette privée n’est pas soumis aux mêmes fluctuations du marché (risque) qu’un portefeuille classique d’obligations ou d’actions. En raison de l’absence de notation externe, et donc de transparence et de comparabilité, il convient d’accorder une attention particulière à l’expertise des gestionnaires de fonds de dette privée et à leurs critères de sélection lors du choix des entreprises à financer. En outre, les gestionnaires de fonds de dette privée élaborent des clauses contractuelles particulières (covenants) et mettent en place une surveillance permanente des crédits afin de réduire le risque de défaillance.

Profil risque/rendement de différentes structures de financement

La dette privée offre un fort montant de diversification par rapport aux autres classes d’actifs, car elle est peu corrélée avec les autres marchés. Le coupon des prêts se compose généralement de la prime de risque et du taux variable à court terme (y compris le floor à zéro pour cent). Le floor représente la limite inférieure pour le taux variable. Cette construction offre donc à la fois une protection et une opportunité. En cas de nouvelle baisse des taux d’intérêt du marché, le taux d’intérêt total du prêt ne changera pas en raison du floor. Dans un contexte de hausse des taux d’intérêt sur le marché des capitaux, l’investisseur y participe toutefois pleinement.

Dans ce contexte, la sécurité associée à des revenus constants joue un rôle central. Ainsi, lors de l’investissement dans la dette privée, on veille à ce que les prêts soient des prêts garantis (senior loans ou unitranche). Grâce à cette combinaison d’ancienneté et de garantie, l’investisseur a la certitude que le capital prêté sera remboursé même dans des phases de marché difficiles.

Jens Schneider

HanseMerkur Trust

Jens Schneider est depuis 2011 directeur des investissements chez HanseMerkur Trust pour le groupe d’assurance HanseMerkur, représenté en Suisse par Agathon Capital. Au total, il travaille depuis 2002 dans la gestion d’actifs institutionnels en tant que gestionnaire de portefeuille, notamment chez Wave Management. Jens Schneider est diplômé en commerce de l’université Justus-Liebig de Giessen.

Vous aimerez aussi

Précurseur

Philippe Bekhazi

XBTO Group

« Quantitatif par nature, institutionnel par conviction, long terme par essence »

Autoportrait

Iavor Tzolov

Mercury Metrics

Hautement recommandé : le test du relationship manager

Sphere

The Swiss Financial Arena

Depuis sa création en 2016, SPHERE anime la communauté des pairs de la finance suisse. Elle leur propose en français et en allemand différents espaces d’échange avec un magazine, des hors-série réservés aux Institutionnels, un site web et des évènements organisés tout au long de l’année pour aborder de nombreuses thématiques. Toutes les parties prenantes de la finance, l’un des plus importants secteurs économiques de Suisse, ont ainsi à leur disposition une plateforme où il leur est possible d’échanger, de s’informer et de progresser.

RÉDACTION

redaction[at]sphere.swiss

PUBLICITÉ

advertise[at]sphere.swiss

ABONNEMENT

contact[at]sphere.swiss

ÉVÉNEMENTS

events[at]sphere.swiss

Rue Barton 7

Case postale 1806

CH-1211 Genève 1

© 2023 Sphere Magazine

Site réalisé par Swiss House of Brands