- Solutions GFI

- Stefan Baumann

- CEO

- SwissComply

„Ich bin positiv überrascht, wie vielfältig und lebendig der Markt nach wie vor ist“

SwissComply war und ist in rund 150 Belliwillungsprozessen involviert und einige Kunden stecken schon in den ersten aufsichtsrechtlichen Revisionen. Stefan Baumann über die Herausforderungen und Überraschungen sowie die verstärkte Tendenz zur Auslagerung von Risikokontrolle und Compliance.

Die Finma hat sich jüngst über den Stand des Bewillgungsprozesses von Vermögensverwaltern und Trustee geäussert, etwa auch in der Aufsichtsmitteilung. Wie haben Sie dieses „Jahr eins“ unter dem neuen Regime erlebt?

Anstrengend. SwissComply war und ist immer noch in rund150 Bewilligungsgesuchen involviert. Eine doch grosse Herausforderung für eine Unternehmung mit knapp 30 Mitarbeitenden. Zudem ist SwissComply Compliance und Risk Management Outsourcing Partner von 200 Schweizer Vermögensverwaltern und Verwaltern von Kollektivvermögen. Rund 50 von diesen Vermögensverwaltern stecken aktuell noch im Bewilligungsprozess und haben noch nicht mit dem Outsourcing der Compliance und Risk Management Funktion gestartet. Auch diesbezüglich erwartet unsere Unternehmung noch viel Arbeit in den nächsten Monaten.

Wo sahen Sie die grössten Herausforderungen?

Bei den vielen, bereits bewilligten Vermögensverwaltern nach Art. 17 FINIG, welche wir zu unseren Outsourcing-Kunden zählen dürfen, waren sicherlich die ersten aufsichtsrechtlichen Revisionen mit unseren Kunden eine Herausforderung. Die SwissComply Kunden arbeiten mit rund 20 verschiedenen Revisionsstellen und allen 5 Aufsichtsorganisationen zusammen – obwohl die FINMA das Prüfprogramm vorgibt, setzen doch die verschiedenen Aufsichtsorganisationen und die Revisoren unterschiedliche Akzente. Entsprechend schwierig gestaltet sich die Vorbereitungsarbeit. Natürlich versuchen wir unsere Skaleneffekte bestmöglich zu nutzen bei der Revisionsvorbereitung und sind auch gerne bereit, die Anliegen unserer Kunden gegenüber den Aufsichtsorganen zu vertreten, wenn wir der Meinung sind, dass die Anliegen unserer Kunden gerechtfertigt sind.

Was war aus Ihrer Sicht die grosse Überraschung?

Nachdem dem Markt der Vermögensverwalter in den letzten zehn Jahren immer wieder der Untergang prophezeit wurde, bin ich doch positiv überrascht und glücklich zu sehen, wie vielfältig und lebendig dieser Markt nach wie vor ist. Wir durften im Jahr 2024 bereits wieder diverse Startups auf dem Weg in die Selbständigkeit begleiten. Der EVV-Markt lebt! Viele der bereits bewilligten Vermögensverwalter sind zudem eher klein – der Median bzgl. AuM liegt bei CHF 60 Mio. Es bewahrheitet sich, was sich nach dem Studium des FINIG/FINIV zumindest in der Theorie klar wurde – Die neue Regulierung ist kein Show-Stopper für Kleinst-Setups mit einem guten Geschäftsmodell und überschaubaren Risiken. Ich war zudem positiv überrascht, wie gut sich der Bewilligungsprozess eingespielt hat: Vermögensverwalter mit einem fokussierten Geschäftsmodell und genügend Substanz kommen in der Regel effizient und pragmatisch durch den zweistufigen Bewilligungsprozess.

Für viele Vermögensverwalter dürfte wohl die starke Gewichtung des Risikomanagements im Bewilligungsprozess und im Rahmen des regulatorischen Audits ungewohnt sein. Sehen Sie das auch so?

Ja. Der Regulator verlangt von Vermögensverwaltern die Implementierung eines sogenannt wirksamen internen Kontrollsystems. Wirksam heisst, dass die Kontrollen auf die Risikobereiche einer Unternehmung eine mitigierende Wirkung haben, welches durch die Risikomanagement-Funktion verwaltet wird. Zudem wird künftig auch noch mehr Gewicht auf dem Management von Markt-, Kredit- und Liquiditätsrisiken liegen, insbesondere bei der Verwaltung von eigenen Investment-Funds. In diesem Zusammenhang wird der Vermögensverwaltungsmarkt vermehrt erfahrene Risk Manager anziehen müssen.

Ein grosses Thema für viele Vermögensverwalter ist die Trennung der Funktionen, sprich die Stärkung der Risikokontrolle und Compliance ab einer bestimmten Grösse. Wie betrachten Sie diese Herausforderung? Wo macht eine Auslagerung dieser Funktionen Sinn?

Eine grosse Mehrheit der bisher bewilligten, gut 1000 Vermögensverwaltern musste aufgrund der Grösse der Unternehmung oder der Risiken des Geschäftsmodells die Funktion der Risikokontrolle und Compliance von den ertragsorientierten Funktionen organisatorisch trennen. Rund die Hälfte dieser Vermögensverwalter haben diese Funktionen Risikomanagement und Compliance zwischenzeitlich ausgelagert. Ich gehe davon aus, dass sich diese Tendenz in Richtung Outsourcing weiter verstärken wird. Dies v.a. deshalb, weil die Anforderungen an die Funktion der Risikokontrolle und Compliance doch sehr hoch sind und viele Vermögensverwalter Mühe haben, intern eine geeignete Person zu nominieren. Desweitern dürfte die Entscheidung zur Auslagerung in vielen Fällen auch mit ökonomischen Überlegungen zusammenhängen – ist doch ein Outsourcing in vielen Fällen deutlich günstiger als eine dedizierte Inhouse-Person. Selbstverständlich gibt es aber auch Gründe, die Compliance und Risikokontrolle intern zu besetzen – in der Tendenz ist das besonders bei sehr grossen Vermögensverwaltern der Fall.

Biografie

Stefan Baumann

Stefan Baumann ist CEO von SwissComply, einem Beratungs- und Serviceunternehmen für unabhängige Vermögensverwalter. Davor war er für die Schweizer Beratungsfirma Geissbühler Weber & Partner tätig, wo er das Business Development sowie den Geschäftsbereich «Externe Vermögensverwalter» verantwortete, sowie zwölf Jahre bei der Credit Suisse vorwiegend im Bereich der unabhängigen Vermögensverwalter. Baumann verfügt über ein Lizenziat in Wirtschaftswissenschaften der Universität Zürich und ist Chartered Alternative Investment Analyst (CAIA).

Private Debt

Mirko Visco

Generation Alfa

„Private Debt erfordert einen wesentlich strengeren Ansatz als Private Equity.“

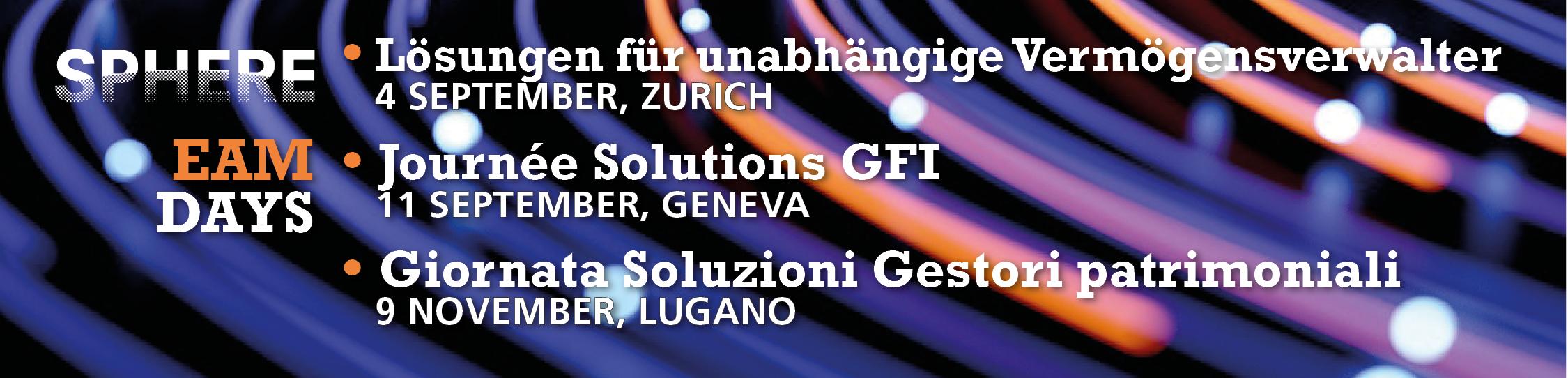

Sphere

The Swiss Financial Arena

Seit der Gründung im Jahr 2016 unterstützt und vernetzt SPHERE die Community der Schweizer Finanzbranche. SPHERE ermöglicht den Austausch, sei es mit dem vierteljährlich erscheinenden Magazin, den beiden Sonderausgaben für institutionelle Anleger, der Website, den Newsletter und den Veranstaltungen, die das ganze Jahr hindurch durchgeführt werden. Toutes les parties prenantes de la finance, l’un des plus importants secteurs économiques de Suisse, ont ainsi à leur disposition une plateforme où il leur est possible d’échanger, de s’informer et de progresser.

REDAKTION

redactionsphere.swiss[at]

WERBUNG

advertise[at]sphere.swiss

ABONNEMENT

contactsphere.swiss[at]

VERANSTALTUNGEN

events[at]sphere.swiss

Rue Barton 7

Case postale 1806

CH-1211 Genève 1

© 2023 Sphere Magazine

Website erstellt von Swiss House of Brands