- Investment-Lösungen

- Gaëlle Boucher

- Head of Research

- bridport & cie

Der Globalisierungprozess nähert sich heute seinem Ende

Die Wiedereröffnung des chinesischen Marktes und der Rückgang der Inflation haben den Schwellenländern wieder günstigere Wachstumsaussichten verschafft. Und das trotz der Verlagerungsbemühungen vieler Industrieländer nach der Covid-Krise.

Die Pandemie und die geopolitischen Spannungen hatten gravierende Folgen für die Weltwirtschaft, die den Inflationsdruck auf dem gesamten Planeten verschärften und die massgeblichen Währungshüter weltweit zu beispiellosen Zinserhöhungen zwangen. Die Schwellenländer litten unter steigenden Energie- und Nahrungsmittelpreisen sowie (die Exportländer) unter dem starken US-Dollar, so dass ihre Notenbanken einen restriktiven Kurs einschlagen mussten.

Zusätzlich zum wirtschaftlichen Schaden hat die Krise auch die Kluft zwischen den beiden Weltmächten vergrössert und die problematische Abhängigkeit der Industrieländer von bestimmten Schwellenländern aufgezeigt.

Wachstumsvorsprung der Schwellenländer

Jüngsten Prognosen des IWF zufolge, dürfte sich das internationale Wirtschaftswachstum in diesem Jahr abschwächen, in den Schwellenländern jedoch weniger stark. Da der Preisauftrieb aber hartnäckig auf hohem Niveau verharrt, könnte sich die Inflation als ein Dauerphänomen erweisen und die wichtigsten Leitzinsen hoch bleiben. Auch wenn die Schwellenländer vom bevorstehenden Ende des Zinserhöhungszyklus in den USA und dem Neustart Chinas nach der Pandemie profitieren, könnten sie von einer Abschwächung der Weltwirtschaft und der Verschärfung der Kreditbedingungen hart getroffen werden. Die Krise der US-amerikanischen Regionalbanken hat die Schwellenländer kaum in Mitleidenschaft gezogen. Die Notenbanken der Schwellenländer haben die Lehre aus früheren Krisen gezogen und sich dank der Fortschritte im Bereich Regulierung als widerstandsfähig erwiesen.

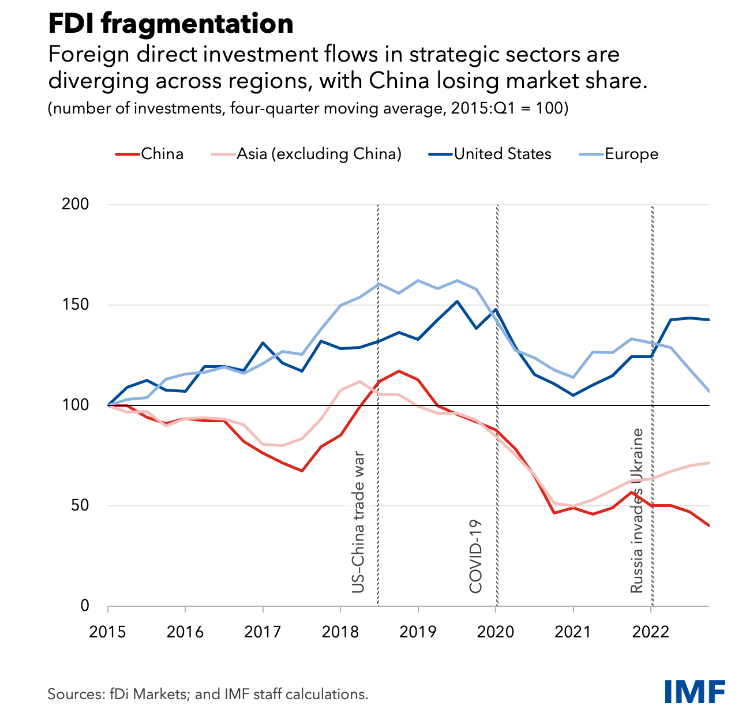

Geopolitische Spannungen und drohende geoökonomische Fragmentierung

Die Schwellenländer haben von einer Welle ausländischer Direktinvestitionen profitiert. Inzwischen geht dieser Globalisierungsprozess jedoch zu Ende. Als Reaktion auf die sich verschärfenden geopolitischen Spannungen entwickeln die Industrieländer zunehmend Strategien für eine höhere Widerstandsfähigkeit ihrer Lieferketten durch die Rückführung der Produktion in das eigene Land oder die Verlagerung in geopolitisch besser aufgestellte Länder. Ein gutes Beispiel hierfür sind Incentives für Unternehmen, die ihre Produktion in Schlüsselsektoren zurückverlagern (American Inflation Reduction Act, US CHIPS, Science Act, grüne Subventionen).

Laut IWF drohen mehreren Schwellen- und Entwicklungsländern bei einer Rückverlagerung ausländischer Direktinvestitionen massive Produktionsausfälle. Dem McKinsey Global Institute zufolge könnte die Relokalisierung einiger multinationaler Konzern weg von China bestimmten Schwellenländern wie Indien, Malaysia, den Philippinen, Thailand, Vietnam und Indonesien zugutekommen. Profitieren werden die Volkswirtschaften, die hohe Governance-Standards und ein attraktives Geschäftsumfeld bieten, sowie Länder, die kritische Ressourcen für den Energiewandel exportieren können.

China als Wachstumsmotor?

„China war der Wirtschaftsmotor der Welt, heute geht das Land einen ganz neuen Weg“, erklärt Joerg Wuttkle. Nach mehreren Jahrzehnten des Wirtschaftswachstums, Reformen und der Öffnung wird die Wirtschaftspolitik Chinas weniger stark auf den Westen, sondern zunehmend auf seinen Binnenmarkt und die restlichen Länder Grossasiens mit den ASEAN-Ländern ausgerichtet, das heisst „Dual Circulation“. Die chinesische Aussenpolitik wird von zunehmenden Konflikten, vor allem mit den USA, geprägt sein. Die beiden Wirtschaftsmächte streiten sich in vielen Bereichen (Wirtschaft, Diplomatie, Technologie, Ideologie) um die internationale Vormachtstellung. Kann China diesen Streit gewinnen, zumal die USA ihr wichtigster Handelspartner sind? Chinas Produktionssystem beruht ursprünglich auf einem Exportmodell, und der Binnenkonsum kann diese Exporte nicht absorbieren. Wer werden seine neuen Partner sein?

Attraktive Renditen, aber nicht zu jedem Preis

Dank solider makroökonomischer Fundamentaldaten, günstigerer Inflationsbedingungen und der Wiedereröffnung Chinas, bieten einige Schwellenländer attraktive Renditen für Anleger auf der Suche nach Diversifikationsquellen in Ländern mit den besten Kennzahlen (Handels-/Leistungsbilanzdefizit, Verschuldung, Devisenreserven).

Bei einem kurzen Anlagehorizont bieten Schwellenländerwährungen mit positiven Realzinsen attraktive Möglichkeiten für Carry-Trades. Zu bevorzugen sind Emittenten von Unternehmensanleihen mit hoher Bonität (BB und darüber).

Gaëlle Boucher

bridport & cie

Gaëlle Boucher leitet seit 2020 die Research-Abteilung von bridport. Davor bekleidete sie mehrere Positionen als Rentenfondsmanagerin bei CCBP, CCR Gestion, AXA und Pictet Asset Management. Bei Lombard Odier war sie für das Fixed Income Advisory zuständig. Gaëlle Boucher verfügt über einen Master II in Finanzwesen der Universität Paris-Dauphine, die Zertifizierung als Wealth Management Advisor (CWMA), das Zertifikat des CFA Institute für ESG-Investments und zwei Executive Certificates in Corporate Finance der HEC Paris.