Maritim

Marco Fiorini

Bonafide Wealth Management

«Marktumfeld im Bereich Aquakultur und Fischzucht ist äusserst dynamisch»

Die Wiedereröffnung des chinesischen Marktes und der Rückgang der Inflation haben den Schwellenländern wieder günstigere Wachstumsaussichten verschafft. Und das trotz der Verlagerungsbemühungen vieler Industrieländer nach der Covid-Krise.

Die Pandemie und die geopolitischen Spannungen hatten gravierende Folgen für die Weltwirtschaft, die den Inflationsdruck auf dem gesamten Planeten verschärften und die massgeblichen Währungshüter weltweit zu beispiellosen Zinserhöhungen zwangen. Die Schwellenländer litten unter steigenden Energie- und Nahrungsmittelpreisen sowie (die Exportländer) unter dem starken US-Dollar, so dass ihre Notenbanken einen restriktiven Kurs einschlagen mussten.

Zusätzlich zum wirtschaftlichen Schaden hat die Krise auch die Kluft zwischen den beiden Weltmächten vergrössert und die problematische Abhängigkeit der Industrieländer von bestimmten Schwellenländern aufgezeigt.

Wachstumsvorsprung der Schwellenländer

Jüngsten Prognosen des IWF zufolge, dürfte sich das internationale Wirtschaftswachstum in diesem Jahr abschwächen, in den Schwellenländern jedoch weniger stark. Da der Preisauftrieb aber hartnäckig auf hohem Niveau verharrt, könnte sich die Inflation als ein Dauerphänomen erweisen und die wichtigsten Leitzinsen hoch bleiben. Auch wenn die Schwellenländer vom bevorstehenden Ende des Zinserhöhungszyklus in den USA und dem Neustart Chinas nach der Pandemie profitieren, könnten sie von einer Abschwächung der Weltwirtschaft und der Verschärfung der Kreditbedingungen hart getroffen werden. Die Krise der US-amerikanischen Regionalbanken hat die Schwellenländer kaum in Mitleidenschaft gezogen. Die Notenbanken der Schwellenländer haben die Lehre aus früheren Krisen gezogen und sich dank der Fortschritte im Bereich Regulierung als widerstandsfähig erwiesen.

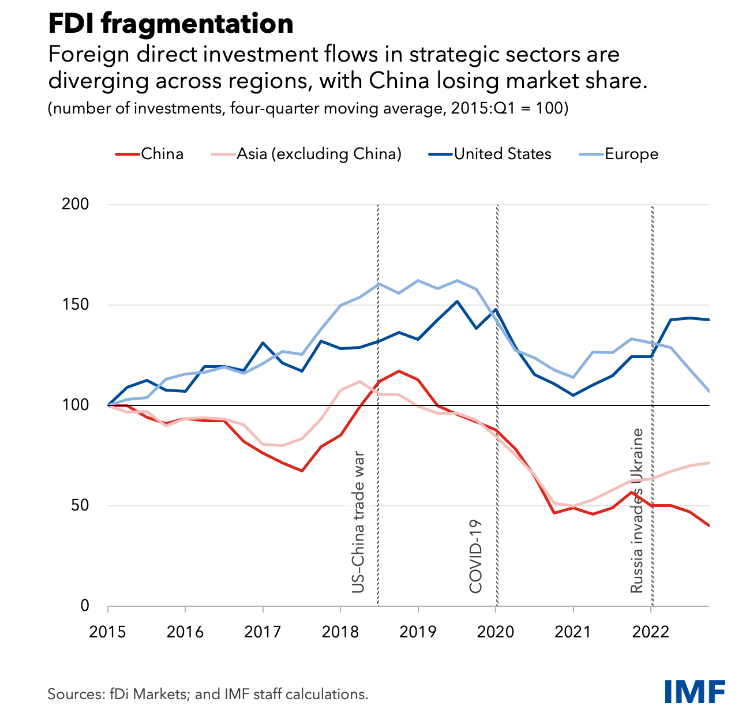

Geopolitische Spannungen und drohende geoökonomische Fragmentierung

Die Schwellenländer haben von einer Welle ausländischer Direktinvestitionen profitiert. Inzwischen geht dieser Globalisierungsprozess jedoch zu Ende. Als Reaktion auf die sich verschärfenden geopolitischen Spannungen entwickeln die Industrieländer zunehmend Strategien für eine höhere Widerstandsfähigkeit ihrer Lieferketten durch die Rückführung der Produktion in das eigene Land oder die Verlagerung in geopolitisch besser aufgestellte Länder. Ein gutes Beispiel hierfür sind Incentives für Unternehmen, die ihre Produktion in Schlüsselsektoren zurückverlagern (American Inflation Reduction Act, US CHIPS, Science Act, grüne Subventionen).

Laut IWF drohen mehreren Schwellen- und Entwicklungsländern bei einer Rückverlagerung ausländischer Direktinvestitionen massive Produktionsausfälle. Dem McKinsey Global Institute zufolge könnte die Relokalisierung einiger multinationaler Konzern weg von China bestimmten Schwellenländern wie Indien, Malaysia, den Philippinen, Thailand, Vietnam und Indonesien zugutekommen. Profitieren werden die Volkswirtschaften, die hohe Governance-Standards und ein attraktives Geschäftsumfeld bieten, sowie Länder, die kritische Ressourcen für den Energiewandel exportieren können.

China als Wachstumsmotor?

„China war der Wirtschaftsmotor der Welt, heute geht das Land einen ganz neuen Weg“, erklärt Joerg Wuttkle. Nach mehreren Jahrzehnten des Wirtschaftswachstums, Reformen und der Öffnung wird die Wirtschaftspolitik Chinas weniger stark auf den Westen, sondern zunehmend auf seinen Binnenmarkt und die restlichen Länder Grossasiens mit den ASEAN-Ländern ausgerichtet, das heisst „Dual Circulation“. Die chinesische Aussenpolitik wird von zunehmenden Konflikten, vor allem mit den USA, geprägt sein. Die beiden Wirtschaftsmächte streiten sich in vielen Bereichen (Wirtschaft, Diplomatie, Technologie, Ideologie) um die internationale Vormachtstellung. Kann China diesen Streit gewinnen, zumal die USA ihr wichtigster Handelspartner sind? Chinas Produktionssystem beruht ursprünglich auf einem Exportmodell, und der Binnenkonsum kann diese Exporte nicht absorbieren. Wer werden seine neuen Partner sein?

Attraktive Renditen, aber nicht zu jedem Preis

Dank solider makroökonomischer Fundamentaldaten, günstigerer Inflationsbedingungen und der Wiedereröffnung Chinas, bieten einige Schwellenländer attraktive Renditen für Anleger auf der Suche nach Diversifikationsquellen in Ländern mit den besten Kennzahlen (Handels-/Leistungsbilanzdefizit, Verschuldung, Devisenreserven).

Bei einem kurzen Anlagehorizont bieten Schwellenländerwährungen mit positiven Realzinsen attraktive Möglichkeiten für Carry-Trades. Zu bevorzugen sind Emittenten von Unternehmensanleihen mit hoher Bonität (BB und darüber).

Gaëlle Boucher

bridport & cie

Gaëlle Boucher leitet seit 2020 die Research-Abteilung von bridport. Davor bekleidete sie mehrere Positionen als Rentenfondsmanagerin bei CCBP, CCR Gestion, AXA und Pictet Asset Management. Bei Lombard Odier war sie für das Fixed Income Advisory zuständig. Gaëlle Boucher verfügt über einen Master II in Finanzwesen der Universität Paris-Dauphine, die Zertifizierung als Wealth Management Advisor (CWMA), das Zertifikat des CFA Institute für ESG-Investments und zwei Executive Certificates in Corporate Finance der HEC Paris.

Private Equity profitiert derzeit von den grossen Veränderungen, die sich auf die Weltwirtschaft auswirken. Aber auch die Anlageklasse selbst ist grossen Veränderungen unterworfen. Daher muss sie sich weiterentwickeln. Nach Ansicht von Bertrand Rambaud wird die Fähigkeit, Werte zu schaffen, künftig vom Engagement in ein Unternehmen abhängen.

Inwiefern verändert der Zykluswechsel an den Finanzmärkten die Situation für die Private-Equity-Branche?

Die Liquidität wird immer knapper wird, weshalb die Wertschöpfung weniger auf Hebelwirkung beruhen wird. Es wird immer noch Transaktionen geben, aber unsere Aufgabe als Investoren wird sich weiterentwickeln. Für Akteure wie uns wird es entscheidend, sich stärker auf die Entwicklung von Industrieprojekten zu konzentrieren und den Unternehmen, die wir finanzieren, bei der Transformation zu helfen. Deshalb wird es weniger um die Finanzierung, sondern mehr um die Begleitung gehen. Daher sind wir primär an Mehrheitsbeteiligungen interessiert. Das erlaubt es uns, frühzeitig auf die Strategie einzuwirken.

Wie sieht eine solche Begleitung durch Siparex aus, nachdem Sie sich am Kapital eines Unternehmens beteiligt haben?

Bei den Mid Caps, auf die wir uns konzentrieren, haben sich die Führungsteams stark verändert. Die Zeiten des allwissenden, allgegenwärtigen Gründers, der praktisch alles entscheidet, sind vorbei. Das Management ist breiter geworden. Es integriert heute Spezialisten mit sehr unterschiedlichen Kompetenzen, die ebenfalls über das Wachstum des Unternehmens entscheiden. Wir beteiligen uns also auch am Aufbau aus personeller Ebene. Auch bei der digitalen Transformation leisten wir einen grossen Beitrag. Wir haben einen speziellen Bereich innerhalb von Siparex aufgebaut, der unsere Unternehmen auf der Suche der besten Lösung unterstützt.

Darüber hinaus versuchen wir, den Rahmen so zu erweitern, dass wir alle uns zur Verfügung stehenden Wachstumshebel aktivieren. So haben wir M&A-Profile entwickelt, die unsere Führungskräfte auf den Weg zu einem externen Wachstums führt. Schliesslich versuchen wir, uns so gut wie möglich an ESG-Themen zu beteiligen. Zwei Beispiele: Wir stellen sicher, dass unsere Unternehmen klare Ziele in Bezug auf die Dekarbonisierung haben, und wir achten auch darauf, dass die geschaffenen Wert unter allen Mitarbeitern verteilt wird.

Wie sind Ihre verschiedenen Geschäftsbereiche im Allgemeinen strukturiert?

Wir adressieren das Segment der Start-ups über unsere Venture-Capital-Aktivitäten mit einem besonderen Appetit auf Daten, Cybersicherheit und Deep Tech. Wie Sie sehen, sind wir sehr spezialisiert. Und in der recht umfangreichen Venture-Capital-Kette sind wir im Wesentlichen in der Seed- und Erstrundenphase angesiedelt. Frankreich, die Schweiz und Deutschland sind Märkte, in denen wir stark verankert sind. In der Schweiz begleiten wir zum Beispiel Apiax, Planetary und Saporo.

Neben dem Venture Capital sind wir natürlich auch im Private-Equity-Segment stark vertreten. Wir arbeiten mit – zumeist französischen – Mid Caps, deren Einnahmen in der Regel zwischen einigen Dutzend Millionen und 4 bis 500 Millionen Euro liegen. Im Rahmen dieser Tätigkeit treten wir als Mehrheits- oder Minderheitsaktionär mit Referenzcharakter auf.

Schliesslich sind wir mit unserem Mezzanine-Team auch im Bereich Private Debt tätig.

In welchen Sektoren sind Sie besonders aktiv?

Bevor ich auf die Sektoren eingehe, möchte ich betonen, dass wir Unternehmen bevorzugen, die über ein ausreichend starkes Entwicklungspotenzial verfügen, um externes Wachstum zu generieren. Nach dieser Prämisse sind fast 40% unseres Vermögens in der Spezialindustrie investiert, mit internationaler Abdeckung und einer Reihe von Übernahmen in Aussicht. Wir mögen Mobilität, Gesundheit, sei es häusliche Pflege, Pflegeheime oder medizinische Geräte, und einige etwas thematischere Positionierungen. Ich denke da zum Beispiel an die Energiewende. So sind wir auch in den Bereichen Solarenergie, Wärmerückgewinnung und Batterieversorgung tätig. Wir verwalten auch einen Fonds für EDF im Bereich der Kernenergie. Wir suchen nicht unbedingt nach ultra-innovativen Projekten. Wir schauen uns vor allem Unternehmen an, deren Prozesse sich unter dem Einfluss grosser Veränderungen gerade ziemlich radikal wandeln.

Wie sehen Ihre Entwicklungen aus?

Wir rechnen mit einer Konsolidierungsbewegung in der Branche und wollen eine der treibenden Kräfte sein. Eine ganze Reihe von Strukturen öffnen bereits ihr Kapital und wir sehen uns mehrere Dossiers an. Wir möchten diese Gelegenheit nutzen, um unsere Präsenz in Europa zu stärken. Wir interessieren uns für Italien, Spanien, Deutschland und natürlich die Schweiz – ein Markt, indem wir bereits Beziehungen geknüpft haben.

Wir verwalten heute 3,5 Milliarden Euro und wollen uns verdoppeln. Wir werden dieses Ziel nicht erreichen, indem wir uns auf ein rein organisches Wachstum beschränken. Auch externes Wachstum wird uns als Hebel dienen. Siparex verfügt auf jeden Fall über die Struktur und die Ressourcen, um mehrere Teams problemlos aufnehmen und integrieren zu können.

Bertrand Rambaud

Siparex-Gruppe

Bertrand Rambaud ist seit 2009 Präsident von Siparex, einem der führenden französischen Spezialisten für Venture Capital. Siparex verwaltet rund 3,5 Milliarden Euro an Vermögenswerten und finanziert und begleitet Unternehmen vom Start-up bis zum ETI über seine Geschäftsbereiche Innovation, Energiewende, Entrepreneurs, Replenishment, Mezzanine, Mid Cap und ETI. Bertrand Rambaud begann 1991 in dieser Gruppe. Nach einem dreijährigen Aufenthalt bei PriceWaterhouseCoopers wurde er 2002 zum geschäftsführenden Gesellschafter ernannt und übernahm 2005 die Generaldirektion des Bereichs Entwicklungskapital / LBO von Sigefi. Bertrand Rambaud ist Absolvent der EM Lyon.

Sie werden auch mögen

Jean-Sylvain Perrig

Premyss

Das 60-40-Portfolio: Ein widerstandsfähiges Modell im Härtetest der Märkte

REDAKTION

redaction[at]sphere.swiss

WERBUNG

advertise[at]sphere.swiss

ABONNEMENT

contact[at]sphere.swiss

VERANSTALTUNGEN

events[at]sphere.swiss

Rue Barton 7

Case postale 1806

CH-1211 Genève 1

© 2023 Sphere Magazine

Auf der Suche nach sicheren und renditestarken Anlagen haben Investoren angefangen, ihre Asset Allokation dynamisch umzustrukturieren. Die Aufmerksamkeit richtet sich auch auf Private Debt, wobei zu beachten ist, dass mehrere Aspekte dieser Klasse besondere Aufmerksamkeit verdienen.

Das anspruchsvolle Börsenumfeld zwingt Investoren in alternative Anlageklassen auszuweichen, um die geforderte Zielrendite zu erwirtschaften. Neben den bereits etablierten alternativen Anlageformen wie Private Equity und Infrastruktur gewinnt Private Debt bei Investoren immer stärker an Bedeutung. Dabei handelt es sich um eine alternative Kreditfinanzierungsform für klein- und mittelständische Unternehmen, die sich meist nicht über die öffentlichen Kapitalmärkte finanzieren können. Die Finanzierungsbedürfnisse dieser sind vielfältig: von Überwindung einer Krisensituation über Refinanzierung bestehender Verbindlichkeiten bis hin zur Wachstumsfinanzierung. Auch Familienunternehmen sind beliebte Kreditnehmer alternativer Finanzierungsformen.

Illiquidität und Fehlen externer Ratings

Spezialisierte Fondsmanagerteams richten ein Anlagevehikel mit fester Struktur und Strategie ein und ermöglichen damit den Investoren des Private Debt Fonds als Kreditgeber zu fungieren. Strukturell unterscheiden sich Private Debt Fonds grundsätzlich hinsichtlich der Besicherung und Befriedigungsrangfolge (siehe Grafik). Klassischerweise besteht ein Private Debt Fonds meist aus 20 bis 30 Darlehen an verschiedenen Unternehmen.

Wesentliche Merkmale von Private Debt im Vergleich zu anderen Unternehmensfinanzierungsformen wie Corporate Bonds sind die Illiquidität und das Fehlen eines externen Ratings. Der Verzicht auf Liquidität hat allerdings auch diverse Vorteile für den Investor: Zum einen erhält der Anleger eine attraktive Rendite für die Illiquidität. Zum anderen unterliegt das Private Debt Portfolio nicht den gleichen Marktschwankungen (Risiko) wie ein klassisches Renten- oder Aktienportfolio. Aufgrund des fehlenden externen Ratings und der damit fehlenden Transparenz und Vergleichbarkeit ist ein besonderes Augenmerk auf die Expertise der Private Debt Fondsmanager zu richten und deren Selektionskriterien bei der Auswahl der zu finanzierenden Unternehmen. Darüber hinaus entwickeln Private Debt Fondsmanager besondere Vertragsklauseln (Covenants) und richten eine laufende Kreditüberwachung ein, um das Kreditausfallrisiko zu mindern.

Rendite-Risiko-Profil unterschiedlicher Finanzierungsstrukturen

Private Debt bietet gegenüber anderen Assetklassen einen starken Diversifikationsbetrag, da es mit den anderen Märkten nur gering korreliert ist. Der Coupon der Darlehen setzt sich in der Regel aus dem Risikoaufschlag und dem kurzfristigen variablen Zins (inklusive Floor bei null Prozent) zusammen. Dabei stellt der Floor die Untergrenze für den variablen Zins dar. Diese Konstruktion bietet für den Investor somit einen Schutz und gleichzeitig auch eine Chance. Im Falle eines weiteren Rückgangs des Marktzinses wird sich die gesamte Darlehensverzinsung aufgrund des Floors nicht verändern. In einem Kapitalmarktumfeld von steigenden Zinsen würde der Investor allerdings vollumfänglich partizipieren.

Dabei spielt Sicherheit gepaart mit stetigen Erträgen eine zentrale Rolle. So wird hier bei der Investition in Private Debt darauf geachtet, dass es sich bei den Ausleihungen um besicherte Darlehen (Senior Loans oder Unitranche) handelt. Durch diese Kombination aus vorrangiger Seniorität und Besicherung erhält man als Investor Sicherheit, dass es auch in schwierigen Marktphasen zu einer Rückzahlung des ausgeliehenen Kapitals kommt.

Jens Schneider

HanseMerkur Trust

Jens Schneider ist seit 2011 Leiter Kapitalanlagen bei der HanseMerkur Trust für die HanseMerkur Versicherungsgruppe, die in der Schweiz von Agathon Capital vertreten werden. Insgesamt ist er seit 2002 im institutionellen Asset Management als Portfoliomanager tätig, unter anderem bei Wave Management. Jens Schneider studierte als Dipl. Kaufmann an der der Justus-Liebig-Universität Giessen.

Sie werden auch mögen

Jean-Sylvain Perrig

Premyss

Das 60-40-Portfolio: Ein widerstandsfähiges Modell im Härtetest der Märkte

REDAKTION

redaction[at]sphere.swiss

WERBUNG

advertise[at]sphere.swiss

ABONNEMENT

contact[at]sphere.swiss

VERANSTALTUNGEN

events[at]sphere.swiss

Rue Barton 7

Case postale 1806

CH-1211 Genève 1

© 2023 Sphere Magazine

Die am Wochenende erzielte Einigung zwischen Präsident Joe Biden und dem Sprecher des Repräsentantenhauses Kevin McCarthy hat die Zuversicht gestärkt, dass die Lösung des Problems der US-Schuldenobergrenze in greifbare Nähe rückt und die Zahlungsunfähigkeit der grössten Volkswirtschaft der Welt abgewendet werden kann. Dennoch gibt es noch eine grosse Hürde, die überwunden werden muss, da die Mitglieder der republikanischen Partei diese Woche in beiden Kammern gegen die Vereinbarung kämpfen wollen.

Obwohl McCarthy davon ausgeht, dass die Mehrheit seiner Parteimitglieder das Abkommen letztendlich akzeptieren wird, ist die Möglichkeit, dass das Abkommen abgelehnt wird, nicht unwahrscheinlich. Dann bleiben nur noch wenige Tage, um die Zahlungsunfähigkeit der USA abzuwenden, die nach dem derzeitigen Stand der Dinge am 5. Juni eintreten könnte.

Im Falle eines Zahlungsausfalls würden die Finanzmärkte heftig reagieren, aber die Heftigkeit ihrer Reaktion würde letztlich zu entschlossenen politischen Massnahmen führen, wie wir es während der globalen Finanzkrise erlebt haben. Damals wurden die Konjunkturprogramme und die Massnahmen der US-Regierung zunächst abgelehnt, aber die negative Marktreaktion schreckte die Politiker auf und führte dazu, dass die Massnahmen schliesslich verabschiedet wurden. Auch wenn die Möglichkeit eines Zahlungsausfalls besteht, ist es unwahrscheinlich, dass die US-Regierung ihre Schulden für längere Zeit nicht bedienen kann.

Das grösste Problem, auf das sich die Anleger konzentrieren sollten, ist der dauerhafte Schaden, den ein technischer Ausfall für die wirtschaftliche Stabilität und vor allem für das Vertrauen bedeuten würde. Wie die Wirtschaftsdaten zeigen, ist die US-Wirtschaft mit einer fortschreitenden und anhaltenden Verschlechterung konfrontiert, wobei sich die Auswirkungen der höheren Zinssätze allmählich bemerkbar machen – die Bankenkrise im ersten Quartal und die anschliessende Kreditverknappung sind die deutlichsten Beispiele. In diesem Umfeld besteht das eigentliche Risiko darin, dass ein exogenes Ereignis eintritt, das das Vertrauen in die Wirtschaft erschüttert und den „animal spirits“, die die Wirtschaft antreiben, einen Riegel vorschiebt.

Wenn diese, aus welchen Gründen auch immer, gebrochen werden, wird es schwieriger, eine Wirtschaft wieder in Gang zu bringen und das Vertrauen wiederherzustellen. In diesem Fall würde die Wahrscheinlichkeit einer Rezession in den USA gegen Jahresende oder zu Beginn des nächsten Jahres steigen. Dies würde sich wahrscheinlich auf die Weltwirtschaft auswirken, da die USA traditionell den Rest der Welt, einschliesslich Asien, nach unten ziehen. Europa hat jedoch im Vergleich zu den USA mehr Rückenwind beim Wachstum, ebenso wie Asien, das sich immer noch von der Pandemie erholt, was beiden Regionen helfen könnte, den Sturm zu überstehen und jegliche Marktvolatilität zu bewältigen. Es bleibt auch abzuwarten, ob China bereit wäre, eine aggressivere Stimulierungspolitik gegenüber der heimischen Wirtschaft zu verfolgen, was letztendlich dazu beitragen könnte, den Auswirkungen einer US-Rezession auf die Weltwirtschaft entgegenzuwirken.

Eine Zahlungsunfähigkeit der USA würde sich wahrscheinlich auch auf den US-Aktienmarkt auswirken, der nicht so gesund ist, wie er zu sein scheint. Wir dürfen nicht vergessen, dass es sich um einen engen Markt handelt, dessen Entwicklung nur von einem Dutzend Unternehmen getragen wurde. Insgesamt hat der Wert der US-Aktien zugenommen, aber die meisten Aktien stagnieren oder sind gesunken. Die Kurse wurden nicht zuletzt von den positiven Aussichten für die Zinssätze im späteren Verlauf des Jahres angetrieben. Die Märkte gehen im Allgemeinen immer noch davon aus, dass die Zinssätze in der zweiten Jahreshälfte gesenkt werden, was angesichts der derzeitigen Inflationslage eine unrealistische Annahme ist.

Die derzeitige Euphorie über die Künstliche Intelligenz (KI) überdeckt diesen ungesunden Zustand. Zwar wird die KI mit der Zeit einen tiefgreifenden Wandel der Volkswirtschaften bewirken, indem sie vielen Unternehmen und Verbrauchern hilft, doch ist es unwahrscheinlich, dass sie die Auswirkungen haben wird, die sich der Markt derzeit erhofft.

Wie wir bei anderen technologischen Innovationen gesehen haben, werden sich die Auswirkungen nicht über Nacht einstellen, sondern schrittweise erfolgen. Die KI-Story würde nicht ausreichen, um die negativen Auswirkungen eines möglichen Zahlungsausfalls in den USA auf das Vertrauen und die Stimmung in der Wirtschaft und die daraus resultierenden Folgen für die Aktienmärkte zu überwinden. Anleger, die in den USA engagiert sind, sollten vorsichtig sein und sich in widerstandsfähigeren und weniger konjunkturanfälligen Unternehmen positionieren. Eine Möglichkeit, dies zu tun, besteht darin, Unternehmen in Sektoren wie Basiskonsumgüter und Gesundheitswesen in Betracht zu ziehen. Anleger sollten weiterhin Unternehmen meiden, die zu zyklisch sind, hohe Bewertungen haben oder deren Gewinnentwicklung nicht vorhersehbar ist.

Mathew Benkendorf

Vontobel Asset Management

Matthew Benkendorf ist seit März 2016 Chief Investment Officer der Quality Growth Boutique. Er trat 1999 bei Vontobel Asset Management in der Trading-Unterstützung ein und wurde 2000 zum Trader befördert. Im Jahr 2002 wurde er dann zum Research Analyst ernannt und wechselte 2006 in das Portfoliomanagement im Rahmen der European Equity-Strategie. Er war massgeblich an der Entwicklung des Anlageansatzes beteiligt, der auf die gesamte Quality Growth Boutique von Vontobel angewendet wurde. Matthew Benkendorf hat einen Bachelor of Science in Business Administration (Finance) von der University of Denver, Colorado.

Private-Equity-Investoren müssen sich üblicherweise für einen Zeitraum von zehn bis zwölf Jahren binden. Ändert sich in dieser Zeit der Liquiditätsbedarf oder die Anlagestrategie, sind sie auf den Sekundärmarkt angewiesen. In diesem Bereich entsteht wiederum ein interessanter Markt mit ganz neuen Perspektiven, wie Benjamin Böhner schreibt.

Der Private-Equity-Sekundärmarkt befindet sich im Wandel. Ursprünglich nutzten ihn vor allem die Investoren der Private-Equity-Primärmarktfonds, die sogenannten «Limited Partners». Diese verkauften aus den unterschiedlichsten Motiven ihre Fondsanteile. Heute sind es vor allem spezialisierte Fondsmanager, die sogenannten «General Partners». Der Sekundärmarkt erlebt vor diesem Wandel ein kontinuierliches Wachstum. So hat in den letzten zehn Jahren hat das Marktvolumen mit einer jährlichen Wachstumsrate von rund 15-17 Prozent zugenommen. Der Konsensus für 2023 geht erneut von hoher Aktivität im Bereich von 130 bis 150 Milliarden US-Dollar aus. Mittelfristig wird ein jährliches Transaktionsvolumen von 500 Milliarden US-Dollar erwartet.

Die Motive der Marktteilnehmer auf dem Sekundärmarkt sind vielfältig und stehen immer auch im Zusammenhang mit der Entwicklung des Primärmarkts, der Finanzmärkte und den makroökonomischen Rahmenbedingungen. Im vergangenen Jahr waren die wichtigsten Motive für die LPs vor allem das Bedürfnis nach Liquidität und der sogenannte «Denominator-Effekt». Doch die Trendwende begann früher: Seit einigen Jahren sind die Cashflows für LPs aus ihren Investitionen in Primärmarktfonds bereits netto negativ. Anders hinigegen die die GPs.

Zeichneten sie im Jahr 2013 lediglich für 7 Prozent des Marktvolumens verantwortlich, so haben im vergangenen Kalenderjahr gemäss Daten von Greenhill die sogenannten GP-geführten Transaktionen ganze 48 Prozent der Transaktionssumme ausgemacht. Im Gegensatz zu den klassischen LP-Transaktionen bergen die GP-geführten aber mitunter auch Potenzial für Interessenskonflikte, sie sind auch deutlich konzentrierter. Doch der hohe Diversifikationsgrad und die damit einhergehende Risikoreduktion bleibt eines der attraktivsten Merkmale der klassischen PE-Secondary-Strategie, ebenso wie frühe Distributionen und die Reduktion oder gar die Vermeidung des «J-Curve-Effekts».

Ein weiterer Punkt, auf den Anleger achten sollten: Je kleiner die Transaktionsgrössen, desto vorteilhafter ist das Pricing. Dies ist darauf zurückzuführen, dass immer mehr dedizierte Secondary-Fonds derart grosse Fondsvolumina managen, dass sie die aufgenommenen Investorengelder nur dann zeitnah im Markt platziert bekommen, wenn sie auf grosse Transaktionen fokussieren. Mit einer Strategie, die konsequent auf kleinere LP-geführte Transaktionen setzt, die zwischen einer und drei Millionen US-Dollar gross ist und auf erstklassige Small- und Mid Cap-Buyout-Manager ausgerichtet ist, sollte es möglich sein, Bruttorenditen über 2x zu realisieren und dabei ein diversifiziertes Portfolio zu konstruieren, das ohne Leverage auskommt und all die vorteilhaften Charakteristika von PE Secondaries aufweist.

Benjamin Böhner

Bellevue Asset management

Benjamin Böhner stiess 2021 zu Bellevue Asset Management und ist für das Business Development von Bellevue Private Markets zuständig. Davor war er über 10 Jahre bei der Credit Suisse in verschiedenen Leitungsfunktionen im Bereich Investmentberatung und Produktmanagement zuletzt als Head of Advisory Solutions tätig. Böhner verfügt über einen Masterabschluss in Business Administration & Finance an der Universität Hagen und ist CFA Charterholder.

Sie werden auch mögen

Jean-Sylvain Perrig

Premyss

Das 60-40-Portfolio: Ein widerstandsfähiges Modell im Härtetest der Märkte

REDAKTION

redaction[at]sphere.swiss

WERBUNG

advertise[at]sphere.swiss

ABONNEMENT

contact[at]sphere.swiss

VERANSTALTUNGEN

events[at]sphere.swiss

Rue Barton 7

Case postale 1806

CH-1211 Genève 1

© 2023 Sphere Magazine