„Wir wollen UVV einen sehr ausgereiften One-Stop-Shop anbieten“

Marc Briol

CEO

Pictet Asset Services

Unabhängige Vermögensverwalter spielen bei Pictet Asset Services nach wie vor eine wichtige Rolle. Das Unternehmen hat sein Angebot in diesem Bereich in den letzten Jahren erweitert. Vermögensverwalter profitieren so von den Synergien innerhalb der Gruppe.

In puncto PMS ist Pictet Asset Services neutral. Warum haben Sie sich in diesem Bereich für eine offene Architektur entschieden?

Diese strategische Entscheidung haben wir vor etwas mehr als drei Jahren getroffen. Die Vermögensverwalter, mit denen wir zusammenarbeiten, verfolgen alle sehr unterschiedliche Hedge-Strategien: Manche legen den Schwerpunkt zum Beispiel auf Bottom Up-Small Caps Europe. Andere wiederum fokussieren sich auf das Fixed-Income-Universum. Ihre PMS-Anforderungen können also sehr unterschiedlich sein. Wir kamen daher zu dem Schluss, dass es wenig effizient sein könnte, ein PMS entwickeln zu wollen, welches alle Anforderungen erfüllt. Wir arbeiten mit unserem eigenen PMS, welches die Basisfunktionen abdeckt. Wir bevorzugen es, die gängigsten im Übrigen ziemlich fragmentierten PMS am Markt zu integrieren und unsere Erfahrung auf operativer Ebene den UVV zur Verfügung stellen.

Was zeichnet heute ein effizientes PMS aus?

Die Qualität der Datenintegration ist meines Erachtens ein sehr wichtiger Punkt. Das wesentliche Merkmal eines PMS ist seine Fähigkeit zur Verwaltung zahlreicher Datenströme. Ausserdem muss es ausreichend so dimensioniert sein, damit es möglichst viele Anlageklassen abdecken kann. Das sind aus meiner Sicht die wesentlichen Kriterien.

Mit wie vielen PMS arbeiten Sie genau?

Wir haben heute Schnittstellen zu etwa 15 PMS sowie rund 80 Reporting-Plattformen, welche mit Systemen wie zum Beispiel Advent arbeiten.

Und was bieten Sie unabhängigen Vermögensverwaltern heute mit Pictet Connect?

Generell hegen wir die Ambition, unabhängigen Vermögensverwaltern einen sehr ausgereiften One-Stop-Shop zur Verfügung zu stellen. Mit Pictet Connect bieten wir ihnen alle erforderlichen Tools für das Reporting und den gesicherten Austausch von Dokumenten. Die Plattform umfasst auch eine E-Mail-Funktion und die Auftragserteilung, in die wir Forex integriert haben.

Besonders interessant ist Pictet Connect auch deshalb, weil es auch eine Version für die Endkunden unserer unabhängigen Vermögensverwalter gibt.

Womit hebt sich das UVV-Angebot von Pictet Asset Services vom Wettbewerb ab?

Wir decken das übliche Spektrum ab, das alle grossen Depotbanken am Platz anbieten, aber wir haben auch einige zusätzliche Funktionen. So können wir Vermögensverwaltern beispielsweise das Pooling ihrer Verwaltung ermöglichen, was besonders für diejenigen von Vorteil sein kann, die kleinere Konten betreuen oder mit ihren Konten nicht unbedingt die Bank wechseln wollen. Wir können für sie beispielsweise einen White-Label-Fonds auflegen, bei dem wir als ManCo fungieren und uns um das Custody, den Wrapper und die Fondsleitung kümmern. Die Verwaltung wird jedoch dem Vermögensverwalter übertragen, da der Fonds seinen Namen trägt. In Grossbritannien nutzen viele Vermögensverwalter diese Formel, und auch in der Schweiz greifen immer mehr darauf zurück, um ihre Verwaltung in einem stark regulierten Rahmen zu optimieren, zumal das gleiche System auch das Pooling von Hedging-Strategien ermöglicht. Man kann die Strategien in den verschiedenen Portfolios so besonders exakt replizieren. Fest steht, dass sich der Beruf des Vermögensverwalters enorm professionalisiert hat und dass diese Art von Lösungen eine Möglichkeit für zusätzliche Wertschöpfung darstellt.

Können Sie UVV auch bei der Optimierung ihrer Asset-Allokation unterstützen?

Ja, wir erleichtern ihnen den Zugang zu bestimmten Anlageklassen, welche inzwischen eine immer höhere Expertise erfordern. Ich denke da zum Beispiel an den Bereich der alternativenAnlagen, wo bestimmte Strategien sehr komplex geworden sind. Vermögensverwalter müssen nicht zwangsläufig alle Facetten aller Anlageklassen beherrschen. Sie sind allenfalls besser beraten für ganz spezifische Investments Experten einzuschalten. Genau das bieten wir mit Pictet Alternative Advisors, unserer Business Line mit Fokus auf alternative Anlagen. Wir legen dann beispielsweise einen White-Label-Fonds auf, dessen Verwaltung dieser Abteilung übertragen wird. Unabhängige Vermögensverwalter können sich so auf die Kompetenzen von Pictet Alternative Advisors stützen, wenn sie ihre Exposure in dieser Anlageklasse durch ein exzellentes Produkt optimieren wollen, das zudem mit ihrer eigenen Marke aufgelegt wird. Dies ist nur ein Beispiel dafür, wie wir unsere Vermögensverwalter bei der Generierung langfristigen Mehrwerts für ihre Kunden unterstützen.

Marc Briol

Pictet Asset Services

Marc Briol kam 1995 zu Pictet.Er ist CEO von Pictet Asset Services, einem Geschäftsbereich, der Dienstleistungen im Bereich Verwahrung, Fondsadministration und governance für unabhängige Vermögensverwalter, Fondsmanager und institutionelle Kunden erbringt.

Bei Pictet war Briol zuvor als COO der Technology & Operations-Division tätig. Davor bekleidete er vier Jahre lang die gleiche Funktion bei Pictet Asset Management in London.

Marc Briol begann seine berufliche Laufbahn bei der Anwaltskanzlei Arthur Andersen. Er hat Politikwissenschaften an der Universität Genf studiert und einen Masterabschluss am Institut de Hautes Etudes Internationales et du Développement (IHEID) erworben. Darüber hinaus hat er ein Diplom des Swiss Finance Institute und absolvierte das Standford Executive Program.

Sie werden auch mögen

Marc Briol

CEO

Pictet Asset Services

Martin Liebi

CEO

Oddo BHF Schweiz

Philippe Camperio

CEO

ChimHaeres

Jean-Sylvain Perrig

Premyss

Das 60-40-Portfolio: Ein widerstandsfähiges Modell im Härtetest der Märkte

REDAKTION

redaction[at]sphere.swiss

WERBUNG

advertise[at]sphere.swiss

ABONNEMENT

contact[at]sphere.swiss

VERANSTALTUNGEN

events[at]sphere.swiss

Rue Barton 7

Case postale 1806

CH-1211 Genève 1

© 2023 Sphere Magazine

Das Multi-Family-Office Toledo Capital hat InnoSource Ventures als Innovationsabteilung gegründet. Damit werden Erfahrungen mit einer noch jungen Assetklasse gesammelt, und gleichzeitig eine neue Generation von Kunden angesprochen, wie die InnoSource-Gründerin Adina Krausz im Gespräch erläutert.

Welche Absicht steckt hinter der Gründung von InnoSource Ventures als Teil von Toledo Capital?

Die Gründung von InnoSource Ventures als Innovationsabteilung von Toledo Capital schafft unseren Kunden den Zugang zu sorgfältig ausgewählten Startups. Durch die enge Zusammenarbeit mit diesen Startups über einen längeren Zeitraum können wir nicht nur finanzielle Aspekte, sondern auch den Markt-Fit, das Team und die Skalierbarkeit des Geschäftsmodells bewerten. So bieten wir unseren Kunden attraktive Investitionsmöglichkeiten mit Wachstumspotenzial, die ihre individuellen Anlageziele ergänzen. Zudem können sie auch in späteren Investitionsrunden mit kleineren Tickets diversifiziert investieren.

Welche Investitionen tätigen Sie, was sind ihre Sektoren?

Unsere Tätigkeit bei InnoSource Ventures konzentriert sich hauptsächlich auf die Bereiche Healthcare, Technology, Impact und Nachhaltigkeit, mit einem besonderen Fokus auf israelische Unternehmen, die bereits Umsätze generieren. Wir unterstützen diese Startups aktiv bei der Erschliessung neuer Märkte durch gezielte Kooperationen und Partnerschaften mit Corporates und Accelerator-Programmen. Wenn sich die Zusammenarbeit als erfolgreich erweist, bieten wir den Kunden des Family Offices die Möglichkeit in das Startup zu investieren.

Wie sieht das Team unter Ihrer Leitung aus?

Es besteht aus über 20 Mitarbeitern mit vielfältigen Kenntnisschwerpunkten. Ausserdem erhält sie Unterstützung von Friedrich von Bohlen, einem erfahrenen Investor im Gesundheitswesen, als Partner und Verwaltungsratspräsident.

Das Thema «Next Generation» beschäftigt derzeit viele Vermögensverwalter und Private Banker. Welche Erfahrungen haben Sie gemacht und welche Learnings ergeben sich daraus?

In den kommenden Jahren steht der grösste Vermögenstransfer aller Zeiten bevor, was das Thema Next Generation für Vermögensverwalter und Private Banker äusserst relevant macht. Dies tangiert natürlich auch Toledo Capital, da wir unsere Kunden oftmals seit bereits 20 Jahren betreuen und deren Kinder ebenfalls gut kennen. Während die erste Generation häufig das Vermögen aufgebaut hat, ist es für die zweite Generation von entscheidender Bedeutung, das Vermögen zu erhalten und gleichzeitig ihre eigenen Investitionsziele einzubringen.

Ein interessantes Beispiel dazu ist das ausgeprägte Interesse der ersten Generation an Immobilien, das wir durch unsere enge Partnerschaft mit der Bluerock Group bedienen können. Immobilien waren eine natürliche erste Diversifikation in einem klassischen Investmentportfolio und haben in den letzten zehn Jahren attraktive und stabile Erträge generiert.

Die nächste Generation konnte hingegen den Aufschwung im Bereich Venture Capital und Unternehmensbeteiligungen miterleben. Während die erste Generation dieser Entwicklung manchmal noch skeptisch gegenübersteht, zeigt die zweite Generation eine deutlich grössere Offenheit für dieses Thema. Darüber hinaus ist es der neuen Generation ein besonderes Anliegen, Finanzerträge mit Impact- und Nachhaltigkeitsthemen zu verknüpfen.

Inwiefern ist diese neue Generation sensibel für Impact oder Nachhaltigkeit?

Sie sucht nach Investitionen, die einen positiven Wandel bewirken und nachhaltige Praktiken fördern, wie den Schutz von Ökosystemen, die Reduzierung von Kohlenstoffemissionen und die Förderung erneuerbarer Energien. Rendite bleibt wichtig, doch Nachhaltigkeit und gesellschaftliche Themen spielen eine immer grössere Rolle bei Investitionsentscheidungen.

Adina Krausz

InnoSource Ventures

Adina Krausz erwarb ihr umfangreiches Wissen in den wichtigsten Finanzzentren der Welt, von Deutschland über New York bis in den Nahen Osten. Sie hat als Bankkauffrau bei der Deutsche Bank und First International Bank of Israel im Private Banking gearbeitet, bevor sie sich 2015 der Toledo Capital angeschlossen und die InnoSource Ventures aufgebaut hat.

Mit über zwei Jahrzehnten Geschäftsbeziehungen nach Israel hat sie ein breites Netzwerk von israelischen High-Tech-Start-ups, internationalen VC-Gesellschaften und Unternehmen aus der DACH-Region aufgebaut.

Jean-Sylvain Perrig

Premyss

Das 60-40-Portfolio: Ein widerstandsfähiges Modell im Härtetest der Märkte

Jean-Sylvain Perrig

Premyss

Das 60-40-Portfolio: Ein widerstandsfähiges Modell im Härtetest der Märkte

REDAKTION

redaction[at]sphere.swiss

WERBUNG

advertise[at]sphere.swiss

ABONNEMENT

contact[at]sphere.swiss

VERANSTALTUNGEN

events[at]sphere.swiss

Rue Barton 7

Case postale 1806

CH-1211 Genève 1

© 2023 Sphere Magazine

Aufgrund der neuen Regulierung der unabhängigen Vermögensverwalter haben sich die Anforderungen an die Organisation und das Riskmanagement der Institute verschärft. Für die Expertin Eliane Gmünder werden sich vermehrt hybride Compliance-Modelle durchsetzen, wobei die Verantwortung für die Einhaltung der Regeln nicht ausgelagert werden kann.

Seit Anfang Jahr greift die neue Regulierung und die Vermögensverwalter werden nun von den Aufsichtsorganisationen überwacht. Welche Erfahrungen haben Sie in den letzten Monaten gemacht?

Die Aufsicht gegenüber den Vermögensverwaltern hat sich ganz klar verschärft. Nicht nur der Prüfrhythmus wurde verkürzt, sondern auch die Anforderungen an die Organisation (qualitativ und finanziell) sowie an die Fähigkeiten der Gewährspersonen und Mitarbeitenden wurden massiv erhöht. Insgesamt will der Regulator eine robuste Governance und ein funktionierendes Risikomanagement – und dies wird auch überwacht.

Sie haben einige Vermögensverwalter bei ihrer ersten aufsichtsrechtlichen Prüfung / Audit begleitet. Was sind da die Erfahrungen?

Ja, das ist richtig. Die aufsichtsrechtlichen Prüfprogramme der AOs sind sehr umfassend und aufwändig. Je nach Prüfer und AO kann die Prüftiefe variieren, was auch Konsequenzen auf die Kosten hat. Es ist zu hoffen, dass bald mehrjährige Prüfzyklen für nicht als risikoreich eingestufte Vermögensverwalter gewährt werden.

Welche organisatorischen Herausforderungen – insbesondere im Bereich Compliance und Risk Management – müssen aufgrund der neuen Regulierung gelöst werden?

Die FINMA verlangt vermehrt eine von den geschäftsverantwortlichen Einheiten unabhängige Risk- und Compliance-Funktion. Die Grösse der Gesellschaft kann hierfür ein Kriterium darstellen; aber auch die Art der Kunden, die eingesetzten Produkte sowie die Aktivitäten des Vermögensverwalters. Dies stellt insbesondere kleinere Organisationen vor eine grosse Herausforderung, da in der Regel sämtliche Mitarbeitenden entweder mit dem Portfoliomanagement oder der Kundenberatung betraut und somit geschäftsverantwortlich sind. Ausserdem sind die Anforderungen an die Ausbildung sowie die Berufserfahrung der Risk- und Compliance-Verantwortlichen deutlich gestiegen und entsprechende Nachweise müssen erbracht werden.

Viele Vermögensverwalter scheuen sich davor, einen eigenen Compliance-Officer einzustellen – nicht zuletzt auch aus einer Kostenüberlegung. Outsourcing ist die andere Möglichkeit. Wie sehen Sie das?

Zunächst möchte ich klarstellen, dass ein «Outsourcing der Compliance», wie dies in der Branche oft proklamiert wird, gar nicht möglich ist. Compliance ist Chefsache und bleibt immer in der Verantwortung des Vermögensverwalters selbst. Dies heisst allerdings nicht, dass nicht gewisse Tätigkeiten in den Bereichen Compliance und Risk Management ausgelagert werden können. Alle Tätigkeiten, für welche Spezialwissen gefragt ist und die nicht direkt mit den Endkunden des Vermögensverwalters und damit mit dem Daily Business zu tun haben, bieten sich für ein Outsourcing, respektive auch ein Insourcing an. Dazu gehören beispielsweise das Erstellen und Aktualisieren von Weisungen, die Beratung zu High Risk Kunden und Fällen, die regelmässige Schulung der Mitarbeitenden sowie die Bewirtschaftung des internen Kontrollsystems.

Die Auslagerung gewisser Tätigkeiten ist für den Vermögensverwalter nicht nur aus einer Kostenüberlegung attraktiv, sondern gleichzeitig wird auch die verlangte Stellvertreterregelung gewährleistet. Bei grösseren Vermögensverwaltern sollte ein starker COO, die operationellen sowie Risikothemen bei sich vereinen. Die Zukunft wird zweifellos noch mehr solche hybriden Modelle bringen, wo spezifisches Fachwissen gepaart mit einem digitalen Knowledge-Management nahtlos in die bestehenden Compliance-Prozesse integriert werden.

Das Thema Verantwortlichkeit des Verwaltungsrats wird immer zentraler. Was sind hier Ihre Erfahrungen?

Den Verwaltungsräten, insbesondere den externen, ist ihre Verantwortung sehr wohl bewusst. In jüngerer Zeit gab es auch vermehrt Medienberichte in Bezug auf die dramatischen Konsequenzen für Vermögensverwaltungsgesellschaften, welche sich etwa im Bereich der Russlandsanktionen exponiert hatten. Ein solcher Vorfall betrifft den Verwaltungsrat unmittelbar und kann nicht zuletzt einen Reputationsschaden nach sich ziehen. Deshalb sollte jedes Verwaltungsratsmandat wohl überlegt sein, auch die Anzahl Verpflichtungen und Mandate.

Eliane Gmünder

LCR Services, IFINITY

Eliane Gmünder hat 15 Jahre Berufserfahrung an der Schnittstelle von Finanzmarktregulierung, Governance, Compliance und Risk Management. Die studierte Juristin unterstützt seit 2011 Unternehmen der Finanzindustrie als Beraterin. Davor war sie mehrere Jahre als Compliance-Officerin und Leiterin des AML Monitorings bei UBS AG tätig. Als Unternehmerin und Mitgründerin von LCR Services AG und IFINITY AG arbeitet sie gemeinsam mit ihrem Team an der digitalen Skalierung von Compliance Know-how und Prozessen.

Jean-Sylvain Perrig

Premyss

Das 60-40-Portfolio: Ein widerstandsfähiges Modell im Härtetest der Märkte

Jean-Sylvain Perrig

Premyss

Das 60-40-Portfolio: Ein widerstandsfähiges Modell im Härtetest der Märkte

REDAKTION

redaction[at]sphere.swiss

WERBUNG

advertise[at]sphere.swiss

ABONNEMENT

contact[at]sphere.swiss

VERANSTALTUNGEN

events[at]sphere.swiss

Rue Barton 7

Case postale 1806

CH-1211 Genève 1

© 2023 Sphere Magazine

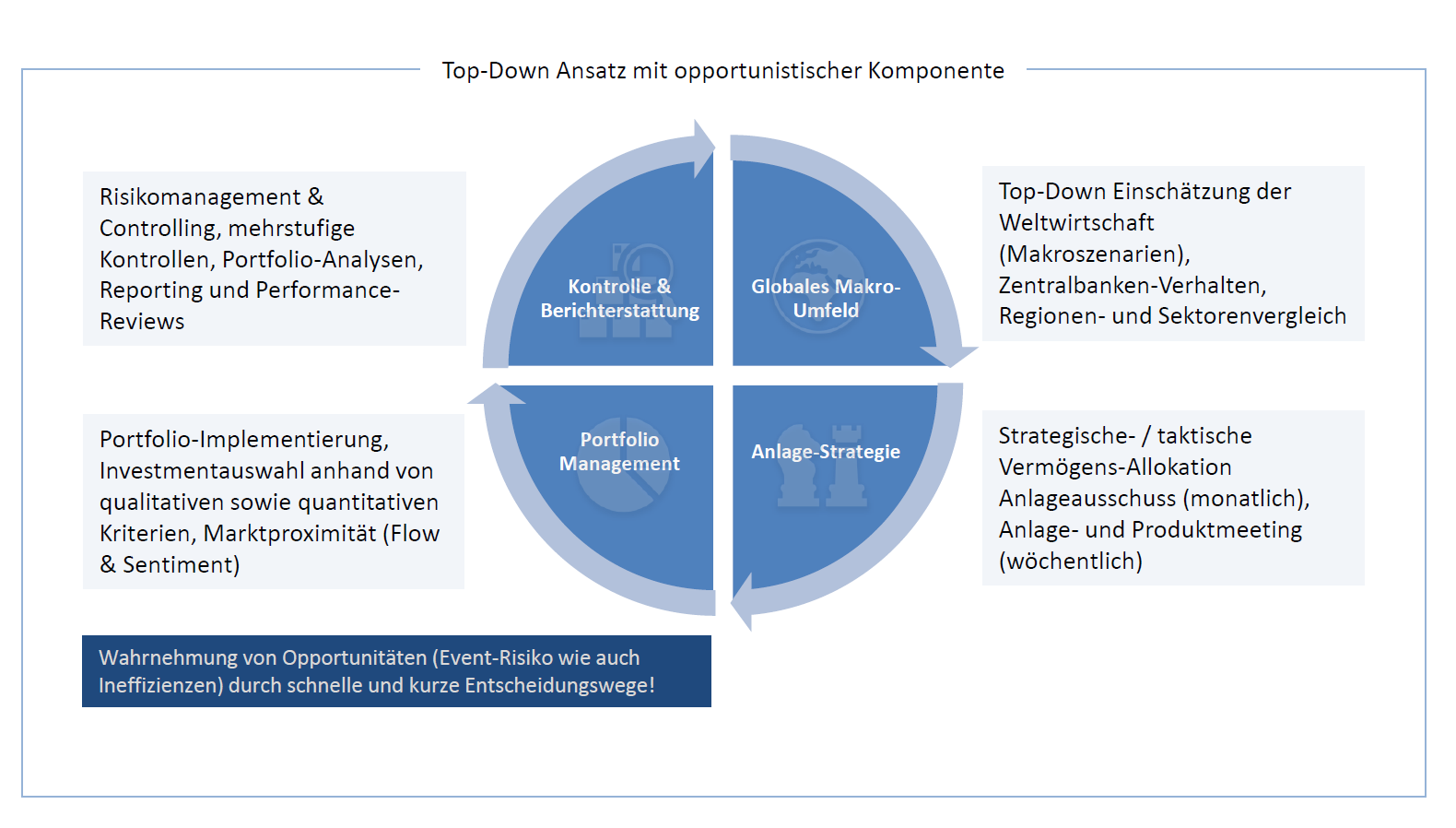

Global hartnäckige Inflationsraten und Befürchtungen auf Zweitrundeneffekte schüren immer wieder Rezessionsängste. Wie sieht die Anlagestrategie in einem solch unsicheren Umfeld aus und wie kann diese effizient umgesetzt werden?

Rino Miraglia, Leiter Asset Management bei der Reuss Private AG, stellt Lösungsvorschläge vor, die sich einfach in jede Asset Allokation einfügen lassen. Dank dem komplementären Baukastensystem kann je nach Risikoneigung und Renditeerwartung der geeignete Fonds ausgesucht werden. Erfahrung, Expertise und Professionalität zeichnen das Investment Team aus.

Rino Miraglia hat einen Master-Abschluss in Banking & Finance der Universität Zürich, einen Diplomabschluss als Finanzanalyst und Vermögensverwalter (CIIA) und gehört zu den ersten Absolventen des Certified Environmental, Social and Governance Analyst (CESGA)-Lehrgangs.

Was sind die wichtigsten Erkennungsmerkmale, die das Reuss Private Asset Management einzigartig machen?

Rino Miraglia: Jahrzehntelange Erfahrung und hohe Professionalität zeichnet das Reuss Private Investment Team aus, was wir für unsere anspruchsvollen Kunden seit vielen Jahren erfolgreich unter Beweis stellen. Dies ist nicht zuletzt auf die einzigartige Kombination und Expertise in den Bereichen Trading, Advisory und Portfolio Management zurückzuführen. Diese entscheidenden Merkmale bilden das Fundament, um langfristige kontinuierliche Erfolge zu erzielen.

Ein disziplinierter Investmententscheidungs-Prozess sorgt dafür, dass Positionierungs- und Strategieänderungen aus den regelmäßigen Marktmeetings sowie dem monatlichen Anlageausschuss direkt und zeitnah über geeignete Instrumentenauswahl in die Portfolioallokation einfließen. Dank unserer ausgeprägten Marktnähe können wir schnell in einem sich ständig verändernden Marktumfeld auf neue Informationen und Entwicklungen reagieren, um potenzielle Chancen besser zu nutzen und Risiken zu minimieren.

Unser aktives Management und die Abkehr einer spezifischen Indexorientierung führt zu einem breiteren Anlagespektrum und eröffnen zusätzliche interessante Opportunitäten sowie Ideengenerierung.

In einem Umfeld von steigenden Zinsen und einer drohenden Rezession, wie richten Sie Renten-Portfolio aus?

In Antizipierung einer möglicherweise unterschätzten Inflation seitens der Zentralbanken haben wir bereits im Verlauf des Sommers 2021 begonnen, die Zinssensitivität (Modified Duration) innerhalb der Renten-Anlageklasse zu reduzieren. Im Vergleich zu einer durchschnittlichen Markt-Duration von rund 6 Jahren haben wir in den Portfolios sukzessive bis auf unter ein Jahr reduziert. Dies hat das Zinsänderungsrisiko deutlich minimiert und sich im Laufe des letzten Jahres im Zuge des globalen Zinserhöhungszyklus als richtig erwiesen. Obwohl wir uns dem Markttrend nicht ganz entziehen konnten, haben wir vergleichsweise nur geringe Verluste in unseren Rentenportfolios verzeichnet. Entsprechend wurde auch das Exposure gegenüber risikobehafteten Schuldnern mit niedrigeren Rating-Bonitäten deutlich zurückgefahren.

Aktuell bauen wir wieder etwas Duration in den Portfolios auf und erreichen einen Wert von rund vier Jahren, da wir davon ausgehen, dass wir uns nahe dem Ende des Zinserhöhungszyklus befinden. Zusätzliche Zinsschritte sollten auch nur noch marginalen Einfluss auf die Anleihe-Preise haben, da wir uns auf einem deutlich höheren Zinsniveau befinden als zuvor und die laufenden Coupons nun einiges auffangen können.

Vorsichtig bleiben wir weiterhin im Bereich von Kreditrisiken. Wir haben im kurzen bis mittleren Laufzeitensegment die Gewichtung aufgebaut, während wir am langen Ende der Zinskurve nur mit Top-Schuldnerpositionen vertreten sind. Diese Positionierung werden wir weiter ausbauen und beibehalten, um möglichst viel bei der anstehenden Normalisierung der Zinskurven (von invers zu einer normalverlaufenden Zinsstruktur) zu profitieren.

Die Attraktivität von Renten-Papieren ist rasant gestiegen und eine angemessene Allokation gehört wieder in jedes gut diversifiziertes Portfolio.

Ein weiterer Anstieg, eine Stabilisierung oder gar ein Rückgang der Zinsen vom aktuellen Niveau aus, sollte Dank einer geschickten Zinskurven- sowie Schuldnerpositionierung jedenfalls einen positiven Performance-Beitrag im Portfolio beisteuern können. Dies macht den Renten-Markt attraktiv wie schon seit Jahren nicht mehr!

Wie lassen sich die Reuss Private Renten Fonds in der klassischen Vermögensverwaltung einsetzen oder kombinieren und was sind die Vorteile?

Unsere Fondspalette ist nach schweizerischem Recht aufgebaut und unterliegt der strengsten Regulierungsform durch die Eidgenössische Finanzmarktaufsicht FINMA. Seit Juni 2023 haben wir für sämtliche Fonds (Renten und Aktien) zusätzliche D-Anteilsklassen in EUR lanciert, die in Deutschland zum Vertrieb und Kauf zugelassen sind. Auf Wunsch können jederzeit weitere Währungsklassen aufgelegt werden.

Unser breites und modulares Fonds-Universum bietet eine attraktive Möglichkeit, sich ein diversifiziertes Portfolio aufzubauen.

Je nach Ertragsziel und Anlagehorizont kann die passende Kollektivlösung ausgewählt werden. Das Portfolio kann entsprechend um den gewünschten Fonds oder Kombinationen daraus angereichert werden, sodass Investoren von unserer langjährigen Erfahrung profitieren können. Dabei messen wir uns täglich mit den entsprechenden Fonds Peer Groups.

Nachhaltigkeitsaspekte sind ein wichtiger Bestandteil im Management von Anlagen. Zusätzlich zu unserer ESG-Expertise gehen wir im Bereich der Nachhaltigkeit externe Kooperationen ein, die direkt in die der Vermögensverwaltung der Produkte einfliessen.

Jean-Sylvain Perrig

Premyss

Das 60-40-Portfolio: Ein widerstandsfähiges Modell im Härtetest der Märkte

Jean-Sylvain Perrig

Premyss

Das 60-40-Portfolio: Ein widerstandsfähiges Modell im Härtetest der Märkte

REDAKTION

redaction[at]sphere.swiss

WERBUNG

advertise[at]sphere.swiss

ABONNEMENT

contact[at]sphere.swiss

VERANSTALTUNGEN

events[at]sphere.swiss

Rue Barton 7

Case postale 1806

CH-1211 Genève 1

© 2023 Sphere Magazine

Richard Albrecht hat dieses Jahr bei Reyl Intesa Sanpaolo die Leitung des Bereichs Wealth Management übernommen. Er will dieses historische Kerngeschäfts der Gruppe mit dem Boutique-Ansatz und dem Unternehmergeist fortführen.

Wie haben Sie sich aufgrund Ihrer bisherigen Erfahrungen auf Ihre neuen Aufgaben vorbereitet?

Meine Berufserfahrung gliedert sich in zwei Bereiche. Zum einen in internationalen Grosskonzernen wie UBS und der Deutschen Bank, zum anderen in Privatbanken wie Lombard Odier. Mit diesem beruflichen Hintergrund habe ich mich sehr gut auf meine derzeitige Stelle bei Reyl Intesa Sanpaolo vorbereiten können. Das Unternehmen bewegt sich geschickt in diesen beiden Welten, zwischen Familienunternehmen auf der einen Seite und dem internationalen Akteur auf der anderen.

Ich habe es immer geliebt, im Zentrum des Wandels zu stehen, denn wie Roosevelt sagte: «Eine ruhige See hat noch nie einen guten Seemann hervorgebracht.» Kurz bevor ich zur Bank kam, hatte ich das Glück, sechs Monate am IMD und an der Harvard Business School zu verbringen. Zwei Orte also, an denen ich durch das Studium anspruchsvoller praktischer Fälle, die oft ausserhalb meines Fachgebiets lagen, viel gelernt habe.

Mit welchen Elementen hebt sich Reyl Intesa Sanpaolo heute in der Welt des Wealth Managements ab?

Zunächst einmal ist da die ausgeprägte unternehmerische Kultur mit Partnerschaften, die unsere starke Entwicklungsambition widerspiegeln, aber auch dem Service mit seinem 360-Grad-Ansatz.

Was Reyl auszeichnet, sind unsere fünf Geschäftsbereiche. Wir haben die Linie Entrepreneur- und Family Office-Services – ein Zugang zu allen Fachkenntnissen der Gruppe -, Corporate Finance, Asset Services, Asset Management und schliesslich das Wealth Management, für das ich Anfang Januar die Verantwortung übernommen habe.

Die Stärke des Modells liegt also darin, dass es weiterhin diesen flexiblen und integrierten Boutique-Ansatz verfolgt, der die DNA der Gruppe ausmacht, und gleichzeitig über alle Funktionen verfügt, die nur eine Grossbank wie Intesa Sanpaolo bieten kann.

Sie sprechen von Partnerschaften, die Ausdruck einer starken Entwicklungsambition sind: Welche Arten von Partnerschaften planen Sie im Einzelnen?

Die erste strategische Partnerschaft ist die mit Fideuram-Intesa Sanpaolo, die uns eine finanzielle und regulatorische Basis auf höchstem Niveau verschafft. Diese Partnerschaft eröffnet uns auch eine internationale Dimension. Dadurch erreichen wir Kunden auf der ganzen Welt und können uns als starke Nummer zwei im europäischen Bankenraum positionieren.

Eine weitere wichtige Partnerschaft ist die, die wir mit 1875 Finance, einem Multi-Family Office, eingegangen sind. Dies ermöglicht uns, eine aktive Rolle im Konsolidierungsprozess der Branche zu spielen.

Wir rechnen auch mit Alpian, einer vollständig digitalen Privatbank, die auf das „Affluent“-Segment abzielt.

Welche grossen Veränderungen sehen Sie in der Vermögensverwaltung in den nächsten Jahren auf uns zukommen?

Innovation im weitesten Sinne war schon immer einer der Wachstumsmotoren des Bankgeschäfts. Zwei wichtige Themen, über die wir nachdenken, sind die Digitalisierung und die künstliche Intelligenz. In diesem Sinne ist Alpian eines der Projekte, das einen grossen Teil unserer Aufmerksamkeit mobilisiert. Die Ambition von Alpian besteht darin, alle Vorteile einer hochwertigen Bankdienstleistung von Ihrem Smartphone aus anzubieten.

Was die Vermögensverwaltung betrifft, so glaube ich, dass man sich wieder auf die Grundlagen des Geschäfts konzentrieren wird, also auf die Intensität der Beziehung, das Vertrauen, die Effizienz, den Mehrwert über die reinen finanziellen Gewinne hinaus und vor allem auf diese Schlüsselressource, die niemand kaufen kann: die Zeit. Die Geschwindigkeit, mit der Entscheidungen getroffen und umgesetzt werden, wird somit immer wichtiger.

Schliesslich bin ich der Meinung, dass Stabilität ein Schlüsselelement des Wealth Managements bleibt. Unsere Partnerschaften und die Struktur unserer Gruppe ermöglichen es uns, ehrgeizig an unsere Zukunft zu denken.

Richard Albrecht

Reyl Intesa Sanpaolo

Richard Albrecht begann seine Karriere 1997 bei UBS Warburg Dillon Read in Zürich und später bei Lombard Odier in Genf als Privatbankier mit Schwerpunkt auf dem Schweizer und europäischen Markt. Albrecht kam 2012 zur Deutschen Bank, um als Mitglied des Wealth Management European Committee den Westschweizer Markt zu leiten und die schweizerische und internationale Entwicklung von UHNWI-Kunden, Family Offices, EAM und institutionellen Kunden zu beaufsichtigen. Im Jahr 2020 wurde er zum Mitglied der Geschäftsleitung und Leiter Wealth Management für die Westschweiz bei BNP Paribas ernannt. Im Jahr 2023 wechselte er zu Reyl Intesa Sanpaolo und übernahm dort den Bereich Wealth Management, eine Geschäftssparte, die unter der Aufsicht vom Partner Lorenzo Rocco di Torrepadula steht.

Sie werden auch mögen

Simon Gassmann

Quilvest (Switzerland)

« Tech ist keine Supportfunktion mehr, sondern ein Wachstumstreiber.»

Dorothée Borca Dumortier

IG Bank

« Die Banken müssen ihr Denken verändern – hin zu einem echten "Client Mindset". »

Jean-Sylvain Perrig

Premyss

Das 60-40-Portfolio: Ein widerstandsfähiges Modell im Härtetest der Märkte

REDAKTION

redaction[at]sphere.swiss

WERBUNG

advertise[at]sphere.swiss

ABONNEMENT

contact[at]sphere.swiss

VERANSTALTUNGEN

events[at]sphere.swiss

Rue Barton 7

Case postale 1806

CH-1211 Genève 1

© 2023 Sphere Magazine